Trong Quý 1/2021, thị trường văn phòng TP.HCM không có nguồn cung mới. Tính đến cuối Quý 1/2021, tổng nguồn cung văn phòng giữ nguyên mức 1.422.486 m2 NLA từ 18 tòa nhà Hạng A và 68 tòa nhà Hạng B.

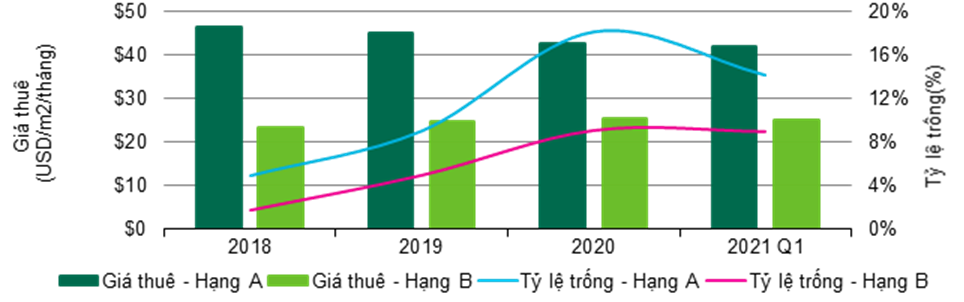

Sau một năm 2020 với nhiều thách thức, thị trường văn phòng trong Quý 1 bắt đầu ghi nhận dấu hiệu phục hồi tích cực, với diện tích thực thuê mới tăng khả quan. Tổng diện tích thực thuê trong quý ghi nhận ở mức 19.655 m2 NLA, chủ yếu là từ Hạng A, giúp tỷ lệ trống trung bình tòa nhà hạng A giảm 3,9 đpt so với quý trước. Tỷ lệ trống trung bình hạng A ở mức 14,2% và tỷ lệ trống trung bình tòa nhà hạng B ở mức 9,0%. Tuy nhiên, tỷ lệ trống vẫn chưa hồi phục so với giai đoạn trước COVID-19 với mức tăng lần lượt so với cùng kỳ năm trước là 3,4 đpt và 3,3 đpt tương ứng cho Hạng A và Hạng B.

Theo thống kê lượng giao dịch trên thị trường văn phòng TP.HCM của CBRE, nhu cầu đổi văn phòng và mở rộng văn phòng tiếp tục chiếm xu thế trong quý này, chiếm hơn 80% số lượng giao dịch. Không giống như các quý trước, giao dịch đến từ việc thu hẹp mặt bằng văn phòng gần như không ghi nhận. Hầu hết các tòa nhà có vị trí tốt và dễ dàng kết nối với khu trung tâm, đi kèm với chất lượng cơ sở vật chất và quản lý tốt, nhất là các dự án tại Quận 7, Quận 10, Quận 1, Quận 2 và Quận 4 đều có tỷ lệ lấp đầy cải thiện trong quý. Xét về diện tích thuê, các ngành như Công nghệ thông tin, Tài chính/ngân hàng, và Bảo hiểm là ba nhóm ngành dẫn đầu với 60% tổng diện tích giao dịch trong quý. Ngoài ra, ngành Hậu cần, Sản xuất, Bán lẻ/Thương mại điện tử dù có tổng diện tích giao dịch nhỏ hơn nhưng cũng là những ngành đang có xu hướng tăng nhanh từ năm 2018 trở lại đây.

Giá thuê thị trường hạng A ghi nhận ở mức 42,1 USD/m2/tháng và giá thuê thị trường hạng B ghi nhận ở mức 25,1 USD/m2/tháng. Mức giảm giá thuê của các toà nhà văn phòng nhìn chung đã chậm lại. Ngoại trừ một số ít các mặt bằng trống mới trong quý được chủ đầu tư chủ động giảm giá, giá thuê giữ ổn định tại hầu hết các dự án Hạng A. Trung bình toàn thị trường Hạng A giảm 1,7% so với quý trước. Đối với các dự án hạng B, giá chào tiếp tục giảm nhẹ 0,9 điểm phần trăm so với quý trước, cũng đến từ các dự án có mặt bằng trống thay đổi trong quý.

Dự đoán trong năm 2021 sẽ có thêm hơn 74.000 m2 diện tích văn phòng mới đến từ năm tự án văn phòng hạng B trong thành phố đó là AP Tower, Pearl 5 Tower, Cobi Tower, The Graces, Saigon First House. Sang năm 2022, thị trường văn phòng thành phố mới dự đoán có thêm nguồn cung văn phòng hạng A mới.

Theo bà Phạm Ngọc Thiên Thanh, Phó giám đốc, BP. Nghiên cứu và Tư vấn, CBRE Việt Nam: “Thị trường văn phòng đang hồi phục theo hướng tích cực với sự quay trở lại của các giao dịch đến từ việc mở rộng mặt bằng của khách thuê. Một vài khách thuê còn chuyển sang các văn phòng có vị trí và chất lượng tốt hơn mặc dù giá thuê cao hơn. Theo khảo sát nhu cầu thuê của CBRE, khách thuê ở khu vực châu Á Thái Bình Dương khá lạc quan với xu hướng mở rộng thêm diện tích văn phòng cho thuê so với các khu vực khác trên thế giới. Bên cạnh các yếu tố về tài chính, an toàn, sức khỏe nhân viên, thì những yếu tố liên quan đến tối ưu hóa và đa dạng không gian làm việc linh hoạt vẫn góp một phần không nhỏ tới quyết định chọn mặt bằng thuê trong tương lai.”

Thị Trường Bán Lẻ TP.HCM

Thị trường bán lẻ TP.HCM không có nguồn cung mới trong Quý 1/2021; tính đến cuối quý, tổng nguồn cung giữ nguyên ở mức 1.049.023 m2 diện tích thực thuê. Theo Cục thống kê Việt Nam và các địa phương, tổng doanh thu bán lẻ hàng hóa và dịch vụ trong Quý 1 đang trên đà hồi phục rất tốt so với năm ngoài, mặc dù chưa quay lại mức tăng trưởng tích cực của năm 2019. Tại TP.HCM, tổng doanh thu tăng 6,2% theo quý, cao hơn mức tăng trưởng âm 1,3% của năm 2020. Lưu lượng khách mua sắm tại các trung tâm thương mại và khu vực giải trí, theo số liệu của Google Mobility Index, gần như đã phục hồi so với giai đoạn trước dịch, tại hai địa phương lớn là TP.HCM và Hà Nội, trong khi tại các thị trường du lịch như TP. Đà Nẵng, hoặc Khánh Hòa vẫn còn khá xa so với giai đoạn trước dịch.

Giá chào thuê khu Trung tâm giữ ổn định trong khi đó giá chào thuê ngoài Khu trung tâm tăng nhẹ 0,7% so với quý trước. Trung bình toàn thị trường, giá chào thuê đã trở lại giai đoạn trước dịch COVID-19 và đa số các chủ đầu tư sẽ chờ thị trường phục hồi thêm trước khi có quyết định tăng giá trở lại. Xét về tỷ lệ trống, khu vực Trung tâm tăng nhẹ 0,45 đpt, tuy nhiên, do nguồn cung hạn hẹn nên các diện tích trống mới sẽ nhanh chóng được lấp đầy trong 1-2 quý sau. Tại khu vực ngoài Trung tâm, tỷ lệ trống tiếp tục được cải thiện 0,16 đpt so với quý trước, tuy vẫn thấp hơn 5 đpt so với giai đoạn trước dịch.

Thị trường bán lẻ TP.HCM vẫn ghi nhận việc mở mới của các thương hiệu theo chuỗi thuộc về ngành hàng Thời trang và Phụ kiện, Ăn uống. Uniqlo vừa khai trương thêm cửa hàng thứ tư rộng 2.000 m2 tại Vạn Hạnh Mall và Decathlon sẽ sớm mở thêm cửa hàng thứ hai tại Mega Mall Thảo Điền. Xu hướng khách thuê chủ chốt là Thời trang & Phụ kiện sẽ tiếp tục trong giai đoạn tới ở Khu vực Ngoài trung tâm và xu hướng này sẽ tác động lớn đến những khách thuê nhỏ lẻ bên trong TTTM, nhất là những TTTM có tổng diện tích thuê nhỏ. Ngoài ra, nhóm ngành hàng ăn uống, cà phê, cửa hàng tiện lợi sẽ tiếp tục ưu tiên mở rộng thêm theo hướng phát triển dân cư tại các khu vực đông dân cư của thành phố. Nhiều chủ đầu tư lớn đang có động thái tái cơ cấu sản phẩm tại thị trường Việt Nam. Central Retail có kế hoạch đầu tư trên 1 tỷ USD vào Việt Nam và trước mắt họ đã cho ra đời nhiều mô hình bán lẻ mới phù hợp với từng địa phương, đánh mạnh vào thị trường tỉnh. Tập đoàn Aeon ra thông tin phát triển TTTM mới tại TP. Huế và Tỉnh Bình Dương trước khi khai trương thêm 1 dự án tại khu vực Phía Bắc.

Từ nay đến hết năm 2025, thị trường kỳ vọng đón thêm hơn 550.000 m2 diện tích bán lẻ mới, tuy nhiên, kế hoạch khai trương của hầu hết các TTTM bị ảnh hưởng rất nhiều do nhu cầu thuê mặt bằng chưa hồi phục toàn diện. Nhận định về triển vọng thị trường bán lẻ, bà Phạm Ngọc Thiên Thanh, Phó giám đốc, BP. Nghiên cứu và Tư vấn, CBRE Việt Nam cho biết: “Số lượng thương hiệu mới gia nhập vào thị trường Việt Nam dự đoán sẽ không cao, lý do vì ảnh hưởng của dịch bệnh vẫn chưa được khắc phục hoàn toàn trên thế giới và đa số các thương hiệu chú trọng đến việc cải thiện kinh doanh trước khi có kế hoạch mở rộng thêm tại các thị trường mới. Giá thuê được dự đoán sẽ giữ nguyên hoặc tăng nhẹ chỉ tại một vài dự án tốt trong khi tỷ lệ trống sẽ tiếp tục được cải thiện từ nay cho đến cuối năm.”

Thị Trường Căn Hộ Bán TP.HCM

Khó khăn về giấy phép và dịch COVID-19 tiếp tục làm giảm nguồn cung chào bán. Trong Quý 1/2021, nguồn cung chào bán được ghi nhận là 1.709 căn, giảm 74% so với quý trước và 53% so với cùng ký năm trước. Đây là một trong những quý có nguồn cung thấp nhất trong ba năm qua.

Thị trường đang được dẫn dắt bởi phân khúc hạng sang và cao cấp trong khi nguồn cung trung cấp và bình dân ngày càng khan hiếm. Phân khúc trung cấp chiếm 41% trong khi các năm trước phân khúc này chiếm khoảng 55%-60% tổng nguồn cung. Phân khúc hạng sang đứng thứ hai chiếm 39% tổng nguồn cung. Phân khúc cao cấp chiếm 20% và không có nguồn cung chào bán tại phân khúc bình dân trong quý.

Về vị trí, khu Đông chiếm 47% về nguồn cung chào bán theo sau là khu Nam chiếm 36%. Khu phía Tây chiếm 14% và khu trung tâm chiếm 3% tổng nguồn cung. Khu vực Trung Tâm có rất ít nguồn cung trong ba năm qua do hạn chế quỹ đất và các vấn đề giấy phép.

Giá bán trung bình trên thị trường sơ cấp tăng ở tất cả các phân khúc, đạt mức 2.219 USD/m2, cao hơn quý trước 2,9% và cao hơn năm trước 14,6%. Mức giá trung bình tiếp tục tăng do các dự án mới mở bán có vị trí tốt gần trung tâm. Đồng thời, các dự án cũng cung cấp vật liệu hoàn thiện và các tiện ích tốt hơn với điều khoản thanh toán hỗ trợ người mua.

Trong Quý 1/2021 ghi nhận 2.624 căn hộ được tiêu thụ, giảm 48% so với quý trước và 31% so với cùng kỳ năm 2021, nhưng cao hơn số căn chào bán mới của quý. Nguồn cung khan hiếm là nguyên nhân chính khiến số căn bán được giảm. Tỷ lệ hấp thụ của các dự án mới trên thị trường vẫn khá tốt, trung bình 80%. Thị trường đã hấp thụ dần lượng nguồn cung được chào bán tại phân khúc cao cấp trong năm 2020. Lượng hàng tồn kho tại phân khúc này giảm 16% so với Quý 4/2020.

Theo bà Dương Thùy Dung, Giám đốc Cấp cao, CBRE Việt Nam: “Năm 2021 tiếp tục với nhiều khó khăn tuy nhiên về mặt tích cực thì nguồn cầu trong nước vẫn duy trì tốt. Đây chính là cơ hội cho các chủ đầu tư để nắm bắt và đáp ứng nhu cầu tiếm năng này trong giai đoạn thị trường thiếu nguồn cung cho người mua để ở và nhà đầu tư.”

Năm 2021 dự kiến sẽ không có những thay đổi lớn nhưng sẽ cải thiện hơn so với năm 2020. Thị trường kỳ vọng sẽ có thêm khoảng 17.500 căn hộ với các dự án mới ở các quận ven thành phố: Quận 9, Quận 12, Bình Tân, Nhà Bè.

Giá sơ cấp dự kiến sẽ tiếp tục tăng so với năm 2020 tuy nhiên mức tăng sẽ ổn định hơn để thị trường có thể tiêu thụ hết các sản phẩm còn lại. Giá chào bán sơ cấp năm 2021 ở các phân khúc sẽ có mức tăng giá trong khoảng từ 1% đến 4% so với năm 2020. Riêng giá căn hộ hạng sang dự kiến tăng 2-7% trong năm 2021, 2022 nhờ có các sản phẩm mới là căn hộ hạng sang có thương hiệu (branded residence) tại quận 1.

Nguồn cầu tiếp tục đến từ nhóm khách trong nước trong khi nhóm khách nước ngoài đang trở lại với các tuyến bay quốc tế đang dần được mở lại và “hộ chiếu vaccine”. Ngoài ra, các chủ đầu tư cũng rất linh hoạt khi mở bán các dự án tại ngay các thị trường mục tiêu ở nước ngoài như Đài Loan, Hồng Kông,…. Lượng căn bán được dự kiến đạt 15.700 căn và 19.400 căn trong năm 2021 và 2022.

Tiêu chí phân hạng căn hộ của CBRE:

- Hạng sang: dự án với giá sơ cấp trung bình trên 4.000 USD/m2

- Cao cấp: dự án với giá sơ cấp trung bình từ 2.000 đến 4.000 USD/m2

- Trung cấp: dự án với giá sơ cấp trung bình từ 1.000 đến 2.000 USD/m2

- Bình dân: dự án với giá sơ cấp trung bình dưới 1.000 USD/m2

(Giá bán không bao gồm VAT)

Theo Báo cáo thị trường Quý 1/2021 của CBRE Vietnam